Individuare i top e i bottom del mercato azionario è il Santo Graal per gli analisti degli investimenti. Purtroppo, il successo su questo fronte è quasi impossibile, almeno in termini di precisione tempestiva. Eppure alcuni di noi si avventurano ancora su questa strada.

Perché? Sviluppare una prospettiva aiuta, anche se non è perfetta, ma viene usata con giudizio e si riconoscono le avvertenze.

La principale avvertenza si riassume nel monito che il mercato può rimanere irrazionale più a lungo di quanto voi possiate rimanere liquidi. La storia, del resto, è piena di esempi di mercati che sembravano “sopravvalutati” e hanno continuato a segnare nuovi massimi, a volte per anni.

Perché, allora, sforzarsi di valutare le condizioni di mercato alla ricerca di indizi sui rendimenti futuri?

Per un motivo che trovo convincente: seguire quello che sembra essere il ciclo di mercato è un utile promemoria del fatto che il rischio non è stazionario. Un altro aspetto di questo tipo di analisi è che vi costringe a considerare la vostra tolleranza al rischio e le decisioni relative alle vostre scelte di investimento, all’asset allocation, ecc.

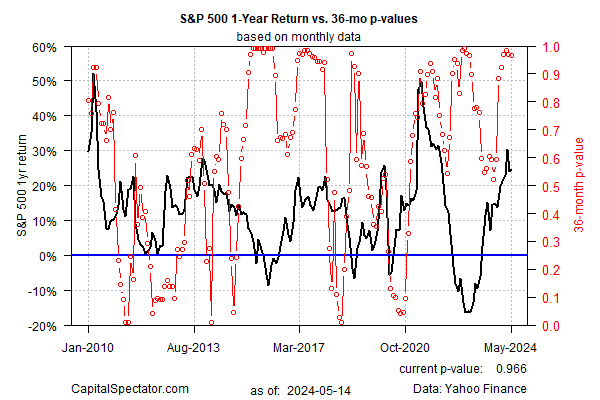

Tenendo presente questo aspetto, vediamo un tentativo di quantificare il cosiddetto rischio di bolla per l’S&P 500 (per i dettagli, vedi questo post). Ci sono molti modi per affrontare questo compito e il grafico sottostante ne rappresenta solo uno. La lettura attuale suggerisce che S&P 500 è sovraesteso.

In effetti, questo era anche il messaggio di inizio marzo, quando ho eseguito la stessa analisi. Come si è comportato quel segnale? I risultati sono contrastanti, nella migliore delle ipotesi. Il mese successivo il mercato ha subito una brusca correzione, ma da allora ha ripreso la corsa al rialzo ed è ormai prossimo a raggiungere un nuovo massimo.

Il quadro spumeggiante evidenziato nel grafico precedente trova conferma in altre metriche, come il rapporto CAPE. La domanda è: cosa dovrebbero fare gli investitori alla luce dell’opinione generale che il mercato sembra essere pienamente valutato, se non addirittura sopravvalutato?

Una risposta è quella di abbinare le stime di valutazione a più lungo termine con i profili di tendenza a più breve termine. Ognuno di essi ha un valore diverso per ragioni diverse e per orizzonti temporali diversi. Non è raro che l’uno contraddica l’altro, e questo vale anche per le condizioni attuali. In effetti, come indica il grafico sottostante, il trend dell’S&P 500 rimane rialzista. Dopo una breve correzione il mese scorso, gli spiriti animali sono tornati a salire.

Il valore del monitoraggio del rischio di bolla e del trend è che quando i due sono in accordo, l’analisi del rischio correlato è probabilmente più convincente. Partendo da questo presupposto, che è in qualche modo supportato dai dati storici, lo stato attuale delle condizioni di mercato lascia spazio al dibattito sulle prospettive a breve termine.

Quando il trend si deteriorerà, in un momento in cui il rischio di bolla e di valore appare elevato, si tratterà di un caso molto più forte a favore del risk-off. Ma per il momento non siamo ancora a quel punto e nessuno sa quando cambierà.

Dal punto di vista del rischio calcolato, i tori sono ancora in vantaggio. Le analisi di lungo periodo suggeriscono che il margine di errore si sta riducendo, ma le analisi dei trend suggeriscono che questo non è ancora un forte vento contrario.